ECMI: Developing EU Capital Markets for SMEs: Mission impossible?

Dans un papier nommé « Developing EU Capital Markets for SMEs : Mission impossible ? », Apostolos Thomadakis (ECMI) explore la question du financement des PME par les marchés de capitaux. Ces derniers offrent une alternative intéressante aux prêts bancaires mais peinent à s’imposer pour les PME.

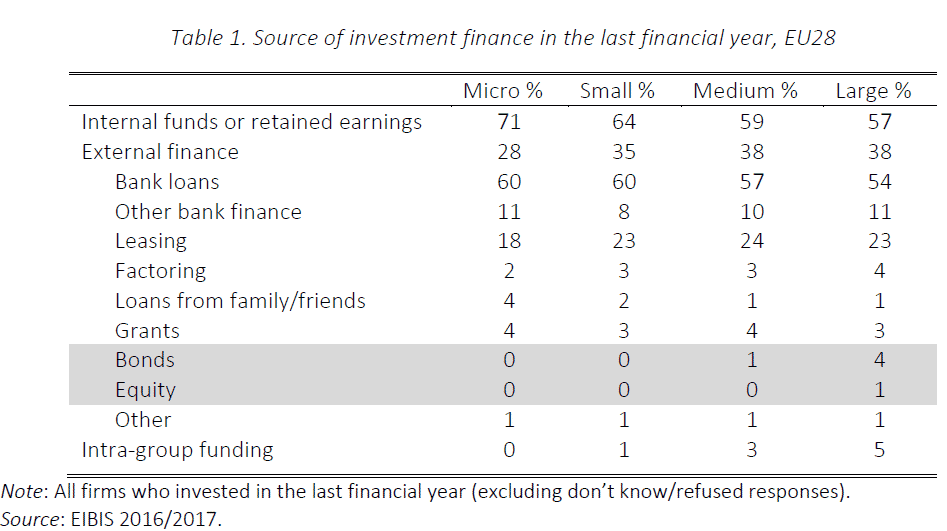

A ce jour, le prêt bancaire reste la source la plus importante de financement externe pour les entreprises. Les sources basées sur le marché, comme les obligations et les titres, sont rarement utilisées par les PME.

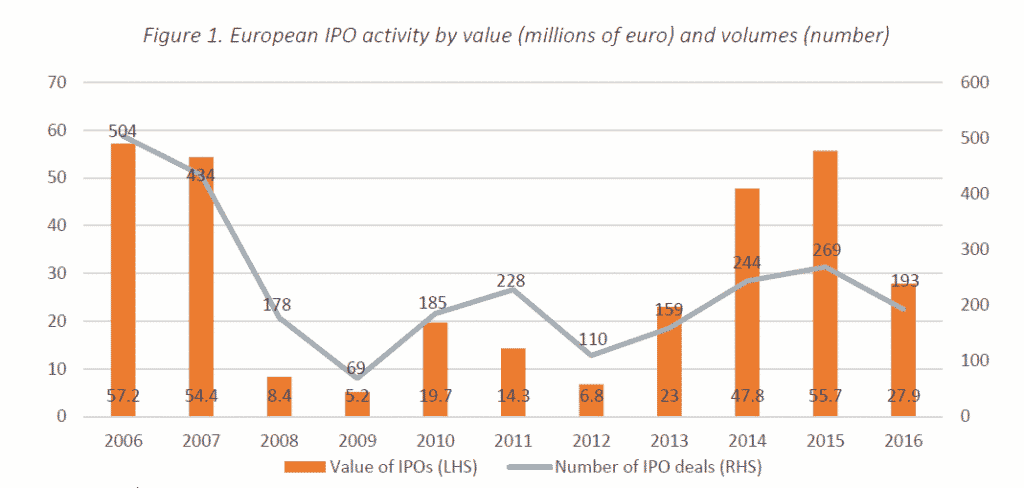

L’auteur met également en exergue le fait que les activités d’introduction en Bourse (IPO) en Europe ont été modérées et plutôt volatiles au fil du temps. En outre, elles demeurent assez restreintes pour les PME.

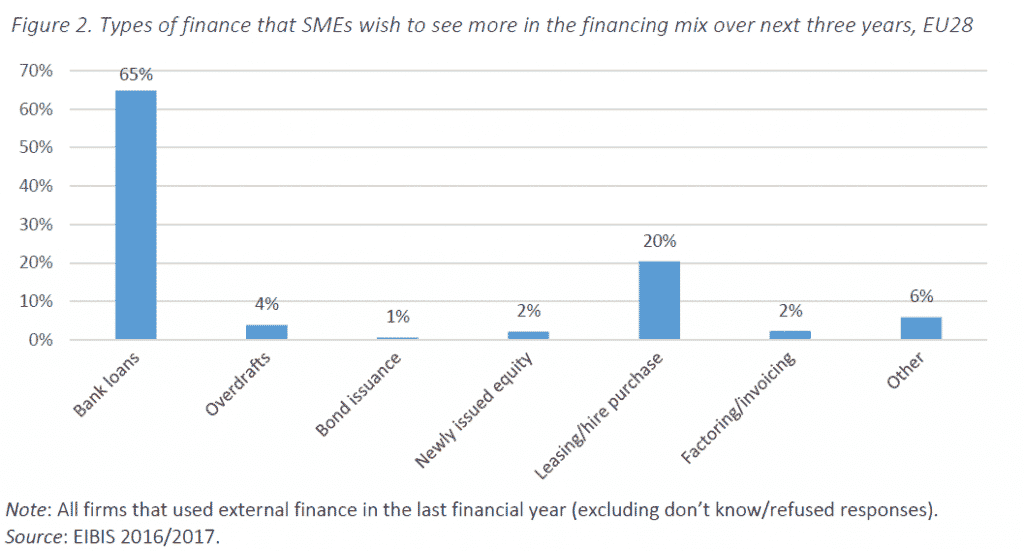

Des initiatives de la Commission Européennes existent pourtant afin de promouvoir les marchés de capitaux comme une alternative crédible aux financements bancaires. C’est par exemple le cas du Capital Markets Union (CMU). Ce dernier vise, entre autres, à offrir de nouvelles sources de financement aux entreprises, en particulier aux petites et moyennes entreprises, ou encore à réduire le coût du capital. Néanmoins, malgré les différentes initiatives déjà prises dans le cadre du CMU, l’auteur souligne que les marchés européens d’obligations et de titres restent sous-développés et que l’accès aux marchés publics est réduit pour les PME. Plus interpellant encore, ces dernières semblent montrer peu d’intérêt à changer leur mix de financements externes pour les années à venir.

Selon Apostolos Thomadakis, plusieurs mesures peuvent être développées afin d’améliorer les perspectives futures des marchés financiers pour les PME.

Au niveau de l’émission d’actions, il propose ainsi de créer un environnement régulatoire plus flexible, d’abaisser les barrières à l’entrée et les coûts. Plus particulièrement, il faudrait encourager selon lui une base de financement variée et attractive dans les marchés publics européens, une réduction des coûts administratifs, une sensibilisation des PME… La liquidité pose également un problème pour ce domaine.

Quant aux marchés obligataires, l’auteur suggère de réduire les coûts liés à la procédure d’émission, d’améliorer la transparence des marchés obligataires européens dans le cadre de MiFID II, de standardiser les caractéristiques des obligations d’entreprise…

Enfin, la mise en place d’un régime ‘EU private placement’ permettant aux PME et aux mid-caps d’émettre des titres de créances pourrait augmenter la liquidité et l’échelle du marché et encouragerait davantage les investissements transfrontaliers.

Cliquez ici pour le document complet.